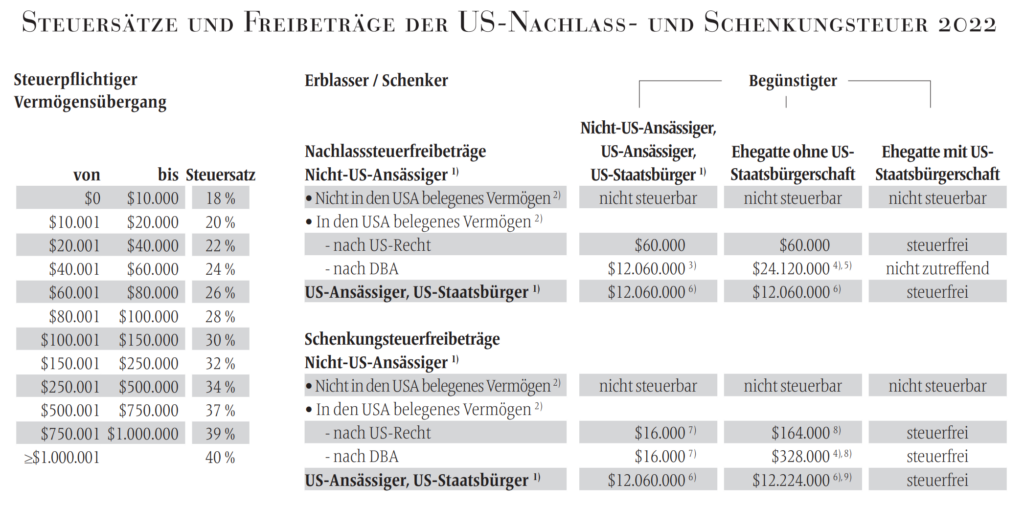

Eine grafische Übersicht zur Nachlass- und Schenkungssteuer in den USA

Internationale Erbfälle mit Bezug zu den USA sind anspruchsvoll, auch und gerade unter steuerlichen Aspekten. Während das Erbschaftsteuersystem im Vereinigten Königreich sehr einfach strukturiert ist (Details hier) und eine Schenkungsteuer in UK überhaupt nicht existiert, hat es das US-amerikanische System in sich, zumal man neben der Estate Tax (Nachlasssteuer) auf Bundesebene auch berücksichtigen muss, dass viele US-Bundesstaaten auch auf „state level“ Steuern erheben.

Deutscher Steuerberater in New York

Die New Yorker Kanzlei BRIX + PARTNERS LLC um den deutschen Gründungspartner Gerald Brix, der seit 1996 deutsche Unternehmen im US-Steuerrecht berät, hat die wichtigsten Informationen zur Nachlass- und Schenkungssteuer in Newsletter Januar 2022 zusammengefasst. Mit freundlicher Genehmigung unseres Netzwerkpartners Gerald Brix hier die Übersicht zum Stand Januar 2022.

Nachlasssteuer und Schenkungssteuer in USA

Die Besteuerung unentgeltlicher Vermögensübertragungen (Vererbung, Schenkung) erfolgt in den USA durch

- Nachlasssteuer

- Schenkungsteuer und

- Generation-Skipping-Tax.

Neben dem einheitlichen Steuertarif (Stufen-Staffeltarif) gelten diverse Frei- und Anrechnungsbeträge (siehe Übersicht). Besteuert wird hierbei nicht der Erwerbsvorgang, sondern die gesamte unentgeltlich übertragene

Vermögensmasse. Dementsprechend handelt es sich bei der US-Transfersteuer um eine Steuer auf das Privileg der unentgeltlichen Vermögensübertragung.

Daneben erheben einige Bundesstaaten auch eigene Steuern auf unentgeltliche Vermögensübertragungen (Connecticut, District of Columbia, Delaware, Hawaii, Illinois, Massachusetts, Maryland, Maine, Minnesota, New York, Oregon, Rhode Island, Vermont, Washington). Die auf Ebene des Bundesstaats erhobenen Steuern können in der Regel von der Bemessungsgrundlage auf Bundesebene abgezogen werden.

Erläuterungen zur Übersicht:

(1) Ansässigkeit ist im Bereich der Nachlass- und Schenkungsteuer i.d.R. gleichbedeutend mit Lebensmittelpunkt. (2) Hier gilt die Belegenheitsdefinition des US-Steuerrechts, ggf. ergänzt durch DBA-Regelungen. (3) Freibetrag nach Art. 10 Abs. 5 Erb-DBA D / USA: Der Freibetrag errechnet sich aus dem Verhältnis des in den USA belegenen Vermögens zum Wert des gesamten Nachlasses, multipliziert mit dem Freibetrag von $12.060.000 (für Erbfälle im Jahr 2022). (4) Vor Anwendung der Freibeträge (Fußnote 5) ist bei Übertragungen im Wege der Schenkung oder Erbschaft auf den Ehegatten nach Art. 10 Abs. 4 Erb-DBA D / USA 50 % des übertragenen Vermögens freigestellt (Bewertungsabschlag), wenn das Vermögen auf den überlebenden Ehegatten übergeht und kein Gesamtgut (Community Property) darstellt. (5) 1. Schritt: (Einmaliger) Ehegattenfreibetrag von $12.060.000 (für Erbfälle im Jahr 2022) nach Art. 10 Abs. 6 Erb-DBA D / USA.Schritt: Weiterer (einmaliger) Freibetrag von $12.060.000 (für Erbfälle im Jahr 2022) nach Art. 10 Abs. 5 Erb-DBA D / USA, vgl. Fußnote 3. (6) Der Freibetrag (für Erbfälle und Schenkungen im Jahr 2022) ist für jeden Erblasser / Schenker einmalig und kann für unentgeltliche Vermögensübertragungen im Wege der Schenkung und / oder Erbschaft verwendet werden. (7) Der Freibetrag (sog. Annual Exclusion – $16.000 in 2022) gilt pro Begünstigtem, steht jedes Kalenderjahr erneut zur Verfügung und unterliegt ggf. der jährlichen Inflationsanpassung. Er gilt immer zusätzlich zu weiteren (im Kalenderjahr) ggf. zustehenden Freibeträgen der Nachlass- und Schenkungsteuer. (8) Der Freibetrag (sog. Annual Exclusion – $164.000 in 2022) steht jedes Kalenderjahr erneut zur Verfügung und unterliegt ggf. der jährlichen Inflationsanpassung. Er gilt immer zusätzlich zu weiteren (im Kalenderjahr) ggf. zustehenden Freibeträgen der Nachlass- und Schenkungsteuer. (9) 1. Schritt: Jährlicher Freibetrag (sog. Annual Exclusion – $164.000 in 2022) für Schenkungen an Ehegatten ohne US-Staatsbürgerschaft (vgl. Fußnote 8). 2. Schritt: Einmaliger Freibetrag jedes Erblassers / Schenkers (sog. Lifetime Exemption – $12.060.000 in 2022) kann für unentgeltliche Vermögensübertragungen im Wege der Schenkung und / oder Erbschaft verwendet werden (vgl. Fußnote 6).

Mehr zum Steuerrecht der USA

Aktuelle Informationen, auch zu anderen Steuerarten in Amerika, insbesondere zu US-Einkommensteuer, US-Quellensteuer, US-Körperschaftssteuer, finden Sie in den regelmäßig erscheinenden Newslettern der Steuerkanzlei BRIX + PARTNERS LLC.

Die Steuerexperten der seit 1996 bestehenden Kanzlei beraten von der New Yorker Lexington Avenue aus deutsche Corporate Clients (Mittelständler und Großunternehmen) bei der Expansion nach USA. Ein weiteres Beratungsfeld sind deutsche Familien, die in die USA auswandern wollen, und deshalb mit dem Thema Wegzugsbesteuerung konfrontiert sind. Zudem hat BRIX + PARTNERS Spezialisten für Private Clients, die sich mit den Steuerfragen bei internationalen Nachlassfällen befassen.

Weitere Informationen zum Recht der USA, insbesondere zu deutsch-amerikanischen Erbfällen, sowie zu internationalen Zivil- und Wirtschaftsprozessen finden Sie in diesen weiteren Beiträgen