Wann benötigen die Erben eine steuerliche Unbedenklichkeitsbescheinigung und wie sieht ein solches „Tax Clearance Certificate“ aus?

In anglo-amerikanischen Rechtsordnungen sind die Erben (Beneficiaries) und Testamentsvollstrecker (Executors oder Administrators) gewohnt, dass der dortige Erbschein (präziser: das Nachlasszeugnis) vom Nachlassgericht (Probate Court oder Probate Registry) überhaupt erst erteilt wird, nachdem das britische oder amerikanische Finanzamt hierfür grünes Licht gegeben hat.

Im deutschen Erbrecht ist die Erteilung des Erbscheins prinzipiell unabhängig von der Erbschaftsteuer, auch wenn das Nachlassgericht in der Regel ein Nachlassverzeichnis verlangt (Fragebogen) und eine Kopie dieses (vereinfachten) Nachlassverzeichnisses an das örtlich zuständige Finanzamt übermittelt, sozusagen als Vorankündigung. Dennoch kann in Deutschland der Erbschein erteilt werden, auch wenn die Erbschaftsteuer noch nicht bezahlt ist, ja selbst wenn die Erbschaftsteuererklärung noch gar nicht abgegeben wurde.

In internationalen Erbfällen nutzt diese den im Ausland lebenden Erben oder Executors aber nicht viel. Denn Banken, Versicherungen und sonstige Finanzinstitute in Deutschland dürfen Bankguthaben, Lebensversicherungen und Depoterlöse gemäß § 20 Abs. 6 Erbschaftssteuergesetz erst ins Ausland überwiesen werden, nachdem der Erbe (oder Executor) der Bank die Unbedenklichkeitsbescheinigung (Tax Clearance Certificate) des deutschen Finanzamts vorlegen kann. Wohlgemerkt auch in Fällen, in denen gar keine deutsche Erbschaftsteuer anfällt.

Warum es hier oft zu Missverständnissen kommt, weil die deutschen Finanzinstitute und die ausländischen Begünstigten oft aneinander vorbeireden, habe wir hier erklärt.

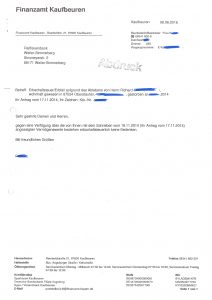

So sieht eine solche steuerliche Unbedenklichkeitsbescheinigung in der Praxis aus, sehr nüchtern und unscheinbar – im Gegensatz zu den farbigen Fantasieurkunde, die von Internet-Betrügern oft vorgelegt werden.

So sieht eine solche steuerliche Unbedenklichkeitsbescheinigung in der Praxis aus, sehr nüchtern und unscheinbar – im Gegensatz zu den farbigen Fantasieurkunde, die von Internet-Betrügern oft vorgelegt werden.

Faktisch ist es daher auch in Deutschland so wie in England und den meisten USA-Bundesstaaten: Der Erbe bzw. der Testamentsvollstrecker muss so schnell wie möglich die deutschen Steuererklärungen abgeben und sich mit dem Finanzamt auseinandersetzen, damit das deutsche Nachlassvermögen von den deutschen Finanzinstituten freigegeben wird und nach Großbritannien oder USA transferiert werden kann.

Das Thema internationale Erbschaftsteuer löst in deutsch-britischen und deutsch-amerikanischen Erbfällen oft Entsetzen aus, vor allem im Hinblick auf die satte britische Erbschaftsteuer von 40%. Vor allem die Fragen der gegenseitige Anrechnung von im Ausland gezahlter Erbschaftsteuern ist hoch kompliziert.

Wer hier teure Fehler vermeiden will, sollte frühzeitig Rechtsanwälte und Steuerberater einschalten, die auf deutsch-britische und deutsch-amerikanische Erbfälle, Nachlassabwicklung und internationale Erbschaftsteuer spezialisiert sind.

Hier finden Sie weitere Infos zu Erbrecht, internationale Nachlassabwicklung und Erbschaftsteuer in Deutschland, UK, USA und anderen Ländern:

-

Erbschaft aus USA: Was nun?

-

Erbrecht und Testament in England: die Basics

-

Testament und Erbrecht in Schottland

-

Checkliste für Nachlassabwicklung in England & Wales

-

Achtung: In Schottland gelten andere Regeln

-

und in Irland sowieso

-

Schottland ist nicht England: Vorsicht im Familien und Erbrecht

-

Erbschaftssteuer in England: Steuersätze, Freibeträge, Anrechnung

-

Anrechnung von Erbschaftssteuer zwischen Deutschland und England

-

Was ist eine “Deed of Variation” im englischen Erbrecht?

-

Erbfall in England: Wie beschränkt man die Haftung des Nachlassabwicklers?

-

Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

-

Deutschland oder England: Wo muss das Erbe versteuert werden?

-

Wer Bankkonten oder Depots in UK oder auf den Channel Islands erbt

-

Der ganz normale Wahnsinn deutsch-britischer Erbfälle

-

Internet-Betrugsmasche: ausländische Erbschaft

-

Erbfälle mit Bezug zu Australien

-

Verwandter in England gestorben: Wie erfährt man, was im Testament steht?