Wie kommt man an einen US-Erbschein? Gilt ein deutsches Testament in USA? Muss ein Deutscher bei Erbschaft aus USA (doppelt) Steuern zahlen?

In den Rechtsordnungen, die das sogenannte Common Law anwenden, darunter neben UK und Australien auch die meisten US-Bundesstaaten, gilt im Unterschied zu Deutschland nicht das Prinzip des „Direkterwerbs“ (Erben treten sofort und direkt in die Rechtspositionen des Verstorbenen ein), sondern das Prinzip der „Administration of the Estate„, das heißt der Nachlass muss in diesen Common Law Ländern zwingend von einem Nachlassverwalter in Besitz genommen und abgewickelt werden (mehr dazu hier). Streng genommen sind daher die deutschen Begriffe „Erbe“ und „Erbschein“ falsch oder zumindest irreführend, weil die Begünstigten in USA, England usw eben gerade keine Erben im Sinn des deutschen Erbrechts sind. Die starke Position hat bei der Nachlassabwicklung in USA nicht der Begünstigte (beneficiary, in manchen Bundesstaaten auch heir-at-law), sondern der Nachlassverwalter. Er muss die Beneficiaries in aller Regel weder um Erlaubnis fragen, noch einzelne Maßnahmen mit diesen abstimmen, haftet aber natürlich für wirtschaftlich unsinnige Handlungen sowie für Verstöße gegen die Anordnungen im Testament.

Dieser Nachlassverwalter (Executor bzw. Administrator) kann zugleich selbst einer der Begünstigten (Beneficiary) sein, oft ist es aber auch ein vom Testamentsersteller benannter Dritter, etwa ein Rechtsanwalt oder Freund.

Besaß der Verstorbene Vermögen in den USA, so stellt sich für die Hinterbliebenen die Frage, wie sie dieses US-amerikanische Nachlassvermögen auf sich übertragen oder umschreiben lassen können. Konkret sind die Fragen meist:

1) Benötigt man überhaupt einen US-Erbschein (Probate) oder kann man die Vermögenswerte direkt überschreiben lassen?

Das aus Deutschland bekannte und häufig genutzte Instrument der sog. postmortalen oder transmortalen Vollmacht (also einer Vollmacht über den Tod des Erblassers hinaus) wird in Common Law Jurisdiktionen in aller Regel schon mal nicht akzeptiert (mehr dazu hier). Bei einigen Investments ist es aber zulässig (und dann auch sinnvoll), mit dem Finanzinstitut einen Bezugsberechtigten für den Todesfall zu vereinbaren, vor allem bei Lebensversicherungen (Life Insurance Policies). Dass in diesen Fällen ein US-Erbschein vielleicht entbehrlich ist, sagt aber noch nichts darüber aus, ob in USA Erbschaftssteuern anfallen (dazu unten).

Handelt es sich bei dem Nachlass in den USA um einen Small Estate, liegt das Gesamtvermögen also unterhalb eines bestimmten Schwellenwertes, so besteht meist die Möglichkeit eines vereinfachten Verfahrens, des sogenannten Small Estate Affidavit (mehr dazu hier).

2) Wird ein deutsches Testament (handschriftlich oder notariell) in den USA akzeptiert, also von Nachlassgerichten (Probate Courts) in USA anerkannt? Gilt dies auch für die Vererbung von Immobilien in USA?

3) Gibt es in den USA Pflichtteilsansprüche und zwingende Ansprüche des überlebenden Ehegatten?

4) Muss man für das Erbscheinsverfahren in USA zwingend einen dortigen Anwalt (Attorney-at-Law) beauftragen?

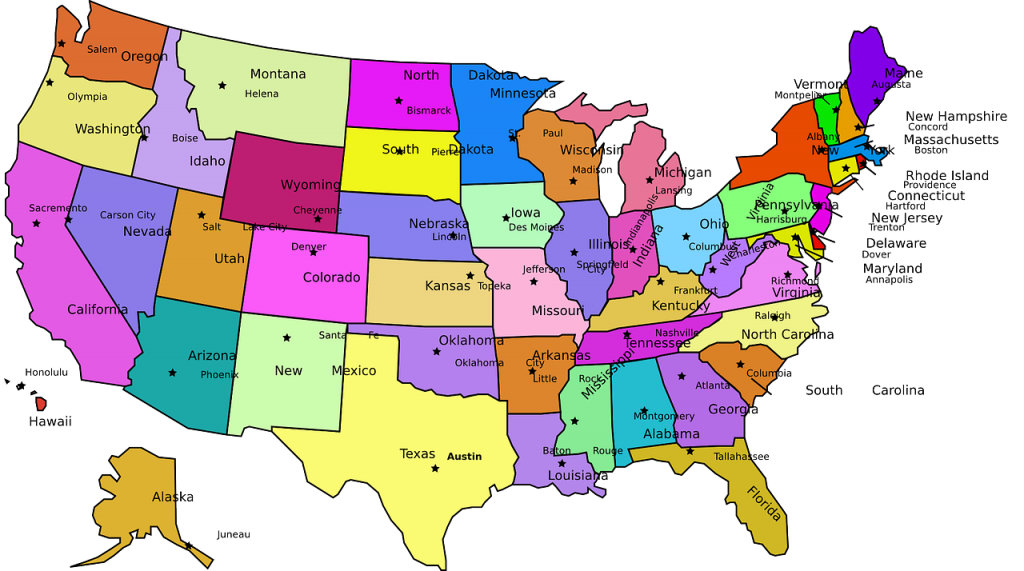

Bei all diesen Fragen gibt es keine einfache und vor allem keine für die gesamten USA gültigen Antworten, denn Erbrecht und die Regularien zum Nachlassverfahren sind in USA kein Bundesrecht. Vielmehr hat jeder US-Bundesstaat sein eigenes Erbrecht (Succession Law) und seine eigenen Regeln zum Nachlass- und Erbscheinsverfahren (Probate Rules). Diese sind zwar in vielen US-Bundesstaaten ähnlich, aber eben nicht in allen. Da US-Amerikaner natürlich oft von einem in den anderen Bundesstaat umziehen, gibt es den Versuch, das US-amerikanische Erbscheinsverfahren (Probate Process) durch den Uniform Probate Code zu vereinheitlichen; dabei handelt es sich aber nur um Empfehlungen; die eigentlichen Bestimmungen zum Nachlassverfahren werden nach wie vor von jedem einzelnen US-Bundesstaat erlassen. Dennoch ist der schlanke 800-Seiter eine gute Informationsquelle zu vielen (auch praktischen) Fragen des Nachlass- und Erbscheinsverfahrens in den USA. Die derzeit aktuelle Fassung (Stand 2010) ist hier zum Download verfügbar: upc 2010

Erbrecht in den einzelnen USA-Bundesstaaten

Wer sich selbst über die Gesetzeslage zum Erbrecht in den einzelnen US-Bundesstaaten informieren will, hier eine Linkliste (Übersicht Erbrecht und Erbscheinsverfahren in allen US-amerikanischen Bundesstaaten):

Alabama / Alaska / Arizona / Arkansas / California / Colorado / Connecticut / Delaware / District of Columbia / Florida / Georgia / Hawaii / Idaho / Illinois / Indiana / Iowa / Kansas / Kentucky / Louisiana / Maine / Maryland / Massachusetts / Michigan / Minnesota / Mississippi / Missouri / Montana / Nebraska / Nevada / New Hampshire / New Jersey / New Mexico / New York / North Carolina / North Dakota / Ohio / Oklahoma / Oregon / Pennsylvania / Rhode Island / South Carolina / South Dakota / Tennessee / Texas / Utah / Vermont / Virginia / Washington / West Virginia / Wisconsin / Wyoming

Für einen Deutschen, der in USA eine Erbschaft macht, sei es aus Testament oder weil ein in den USA lebender naher Verwandter stirbt und gesetzliche Erbfolge gilt, hat es natürlich in aller Regel wenig Sinn, sich selbst in diese Vorschriften einzulesen. Je nachdem, ob ein Testament existiert oder nicht, muss man zuerst prüfen, wer die Rolle des Executors (bzw. Administrators) übernehmen kann oder muss. Sobald feststeht, wer der Executor ist und welche Qualifikation dieser mitbringt, kann man entscheiden, ob man einen lokalen US Attorney-at-Law (Probate Lawyer) einschalten will oder ob man die Nachlassabwicklung selbst versucht.

Handelt es sich um ein – aus Sicht der USA – ausländisches Testament (Foreign Will), dann gilt oft (nicht überall) die Regel, dass ein Testament dann akzeptiert wird, wenn des den Gesetzes desjenigen Landes entspricht, dessen Staatsbürgerschaft der Testamentsersteller hatte oder wo das Testament erstellt wurde. Aber gerade für den deutschen Regelfall des handschriftlichen, eigenhändigen Testaments gibt es in vielen US-Bundesstaaten Ausnahmen. So akzeptiert zum Beispiel Florida ein handschriftliches Testament unter keinen Umständen. Besaß der Verstorbene ein Ferienhaus (oder meinetwegen auch ein Aktiendepot) in Florida, das er in seinem deutschen Testament einem seiner Kinder vermacht, so geht diese Regelung im Testament ins Leere und es gilt die gesetzliche Erbfolge des Bundesstaats Florida.

Traditionell wird in Common Law Staaten bei der Frage, welches Recht anwendbar ist, unterschieden zwischen beweglichem Vermögen (moveable assets) und unbeweglichem Vermögen, also Immobilien (immoveable assets). Für das bewegliche Vermögen (z.B. Bankkonten) kann es also sein, dass das Recht des Landes angewendet wird, wo der Verstorbene sein „Domicile“ hatte, für Immobilien gilt meist das Recht des Landes, in dem sich die Immobilie befindet (lex rei sitae, Recht der Belegenheit), in unserem Beispiel also des jeweiligen US-Bundesstaates.

Wieviel Erbschaftsteuer fällt in den USA an?

Und dann stellt sich natürlich noch die Frage nach der Erbschaftssteuer in den USA. Hier ist die Lage weniger verworren, denn die US Inheritance Tax ist – im Unterschied zum materiellen und prozessualen Erbrecht – sehr wohl bundeseinheitlich für die gesamten USA geregelt, siehe Federal Estate Tax. Wegen des sehr hohen Freibetrags (seit 2018 mehr als 11 Millionen Dollar) ist die Bundes-Erbschaftsteuer der USA aber selten ein echtes Problem.

In etlichen Bundesstaaten wird daneben aber noch eine State Estate Tax erhoben. Hier muss man im konkreten Fall genau recherchieren, welche Erbschaftsteuer im jeweiligen Bundesstaat erhoben wird und ob diese aus dem Nachlass bezahlt wird (Estate Tax) oder vom jeweiligen Erwerber (Inheritance Tax).

Die in USA gezahlte Erbschaftssteuer kann in der Regel auf eine in Deutschland fällige Erbschaftssteuer angerechnet werden, entweder gemäß Doppelbesteuerungsabkommen zwischen Deutschland und den USA oder nach den allgemeinen Anrechnungsbestimmungen des § 21 Erbschaftssteuergesetz (dazu detailliert hier im Verhältnis UK und Deutschland).

Es dürfte klar geworden sein, dass solche deutsch-amerikanischen Erbfälle extrem komplex sind. Wenn möglich, sollte man Probleme bereits zu Lebzeiten durch geschickte Planung und Testamentsgestaltung vermeiden. Wer seinen deutschen Erben Kapitalanlagen oder gar Immobilien in den USA hinterlässt, ohne sich zu informieren, ob das deutsche Testament in USA überhaupt gilt, und wer im Ernstfall die Nachlassabwicklung in USA vornimmt, verursacht seinen Hinterbliebenenen extrem viel Arbeit und hohe Kosten.

Weitere Informationen zu Erbrecht und Nachlassabwicklung in den USA:

- Der Verstorbene hatte Bankkonten oder Aktien in USA: Eigener US-Erbschein nötig?

- Erbschaft aus USA: Was nun?

- Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

- Die Erbtante in USA – es gibt sie doch!

- Erbschein und Nachlassabwicklung in New York

- Erbscheinsverfahren in Florida

- Erbscheinsantrag in Maryland

Alle Beiträge zum internationalen Erbrecht hier.

– – – – –

Die 2003 gegründete Kanzlei Graf & Partner ist mit ihrer englischspachigen Prozessabteilung (GP Chambers) auf grenzüberschreitende Rechtsfälle spezialisiert, insbesondere auf deutsch-britische und deutsch-amerikanische Wirtschaftsstreitigkeiten, Scheidungen und internationale Erbfälle. Falls Sie bei einer anglo-amerikanischen Rechtsangelegenheit Unterstützung benötigen, stehen Ihnen die Anwälte der Kanzlei Graf & Partner mit ihrem internationalen Netzwerk gerne zur Verfügung. In den meisten großen US-Bundesstaaten verfügen wir über gute persönliche Kontakte zu Attorneys-at-Law in mittelgroßen Kanzleien. Ihr Ansprechpartner in Deutschland ist Bernhard Schmeilzl, Rechtsanwalt & Master of Laws (Leicester, England), Telefon +49 (0) 941 – 463 7070.

[…] ← Previous […]