Änderung der persönlichen Steuerfreibeträge in internationalen Erbfällen

Für Erbfälle und Schenkungen bei denen entweder der Erblasser oder Schenker (Geberseite) oder aber der Erbe, Vermächtnisnehmer oder der Beschenkte (Empfängerseite) ein „Inländer“ im Sinn des § 2 Abs. 1 Ziff. 1 Erbschaftsteuer- und Schenkungsteuergesetzes ist (unbeschränkte Steuerpflicht), bleibt alles wie gehabt: Der Empfang ist in voller Höhe „steuerbar“ (Juristendeutsch für „der deutschen Steuer unterliegend“), dafür stehen dem ausländischen Erwerber im Gegenzug aber auch die vollen Erbschaftsteuerfreibeträge zur Verfügung, nicht nur die mickrigen 2.000 Euro wie bisher für gewisse Auslandskonstellationen.

Freibeträge bei beschränkter Steuerpflicht

In allen anderen Fällen (§ 2 Abs. 1 Ziff.3 ErbStG), wenn also ein Nicht-Inländer einem anderen Nicht-Inländer deutsches Vermögen im Sinn des § 121 Bewertungsgesetz schenkt oder vererbt (beschränkte Steuerpflicht), greifen nun neue Regelungen.

Hintergrund: Erwerber mit Wohnsitz innerhalb der EU oder des EWR haben bei beschränkter Erbschaft- und Schenkungsteuerpflicht grundsätzlich Anspruch auf dieselben Freibeträge wie Erwerber mit Sitz im Inland (Deutschland), weil EU-Bürger wegen eines Wohnsitzes außerhalb Deutschlands nicht diskriminiert werden dürfen. Dies entschied der Europäische Gerichtshof mit Urteil vom 8.6.2016 (Az. RS C- 479/14 Rs. Hünnebeck).

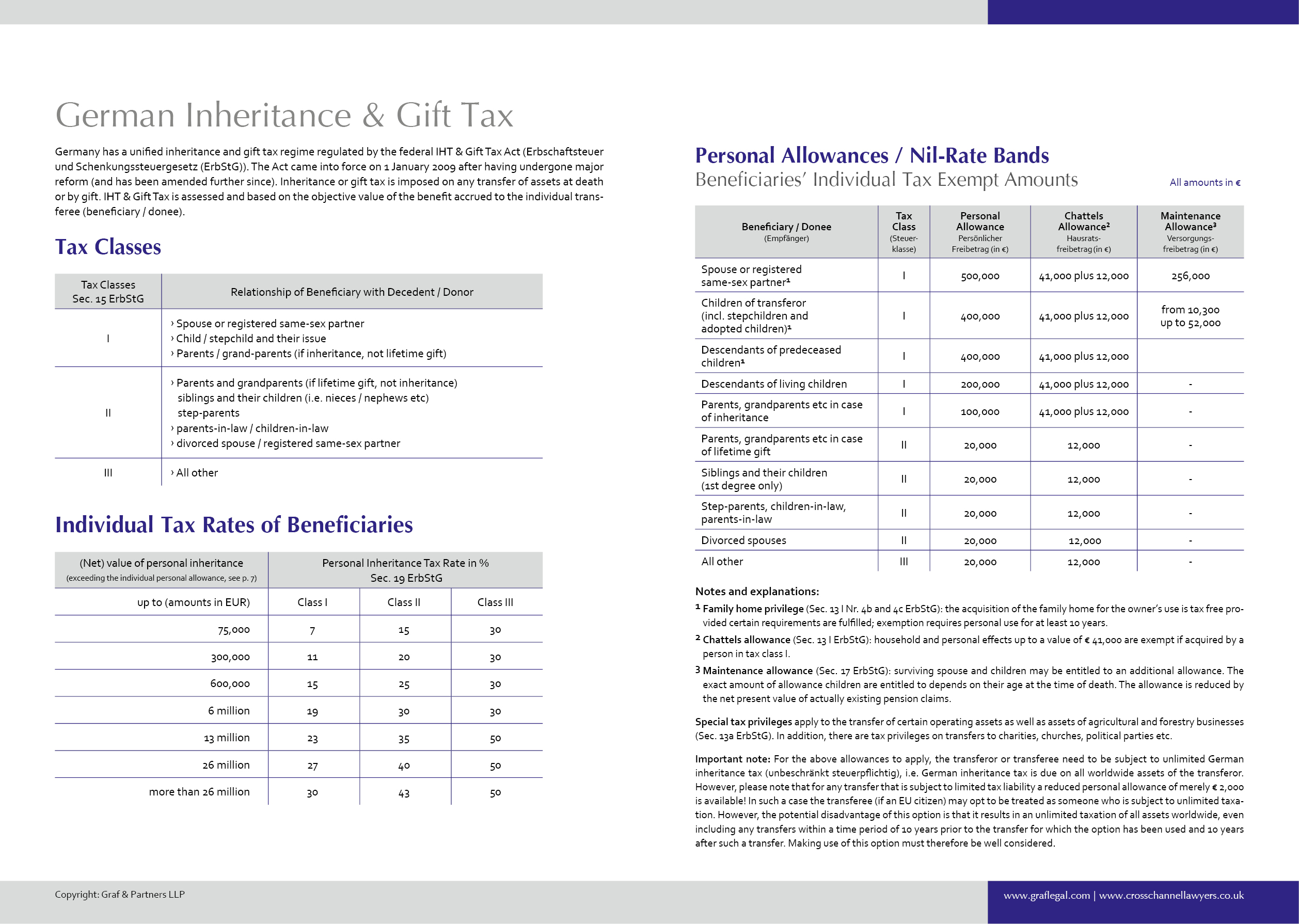

Bislang konnten solche beschränkt steuerpflichtige Erwerbern ein Optionsrecht ausüben, also durch ankreuzen eines Kästchens auf dem Erbschaftsteuerformular die unbeschränkte Steuerpflicht wählen. Dadurch durften sie dann die vollen Freibeträge wie ein unbeschränkt Steuerpflichtiger ansetzen, § 16 Abs. 1 ErbStG. Details zu den Erbschafts- und Schenkungssteuerfreibeträgen in unserer „Infobroschüre zu Erbrecht und Testament“ (Download hier).

Dieses Optionsrecht hat der EuGH im oben genannten Urteil aber für unionsrechtswidrig erklärt. Diese Regelung darf deshalb auf Erb- und Schenkungsfälle mit ausländischem Erblasser/Schenker und Erwerber, die nach dem 24.6.2017 entstehen, nicht mehr angewendet werden.

Neue besondere Freibetragsregelung

Statt des bisherigen Optionsrechts gilt seit Inkrafttreten des Steuerumgehungs-Bekämpfungsgesetzes nun die besondere Freibetragsregelung des § 16 Abs. 2 ErbStG:

In den Fällen der beschränkten Steuerpflicht (§ 2 Absatz 1 Nummer 3) wird der Freibetrag nach Absatz 1 um einen Teilbetrag gemindert. Dieser Teilbetrag entspricht dem Verhältnis der Summe der Werte des in demselben Zeitpunkt erworbenen, nicht der beschränkten Steuerpflicht unterliegenden Vermögens und derjenigen, nicht der beschränkten Steuerpflicht unterliegenden Vermögensvorteile, die innerhalb von zehn Jahren von derselben Person angefallen sind, zum Wert des Vermögens, das insgesamt innerhalb von zehn Jahren von derselben Person angefallenen ist. Die früheren Erwerbe sind mit ihrem früheren Wert anzusetzen.

Alles klar?

Nun: Ausgangspunkt der Berechnung ist der persönliche Freibetrag des Empfängers, der vom Grad der Verwandtschaft abhängt, bei Kindern also zum Beispiel 400.000 Euro. Dieser persönliche Freibetrag wird in den Fällen der unbeschränkten Steuerpflicht dann aber um einen Teilbetrag gemindert. Der Teilbetrag errechnet sich aus dem Verhältnis des in Deutschland steuerpflichtigen Erwerbs zum Gesamterwerb.

Wir freuen uns schon darauf, diese neue Regelung unseren ausländischen Mandanten in internationalen Erbfällen zu erläutern.

Auch unsere Broschüre zum deutschen Erbschafts- und Schenkungssteuerrecht in englischer Sprache (hier ein Auszug) müssen wir dann wohl um eine Seite mit Berechnungsbeispielen erweitern.

– – –

Familien mit Auslandsvermögen sollten bei der Erstellung ihrer Testamente besonders sorgsam sein und die praktischen Folgen des Erbfalls aus Perspektive jedes Landes durchdenken, in dem die Familie Vermögen besitzt. Wir bieten unseren internationalen Mandanten hierfür seit Jahren Fragebögen und Checklisten. Wer sich bei der Testamentsgestaltung beraten lassen möchte, findet diese Mandantenfragebögen auf der Kanzleiwebsite in deutscher und englischer Fassung hier:

Weitere Informationen finden sich auch in unseren beiden Broschüren zum deutschen und internationalen Erbrecht:

Weitere Infos speziell zu deutsch-österreichischen sowie deutsch-britischen und deutsch-amerikanischen Erbfällen finden Sie hier:

-

Erbfälle mit Vermögen im Ausland

-

Erbschaft aus USA: Was nun?

-

Muster für einfache englische und US-amerikanische Testamente

-

Erbrecht und Testament in England: die Basics

-

Testament und Erbrecht in Schottland

-

Checkliste für Nachlassabwicklung in England & Wales

-

Erbschaftssteuer in England: Steuersätze, Freibeträge, Anrechnung

-

Anrechnung von Erbschaftssteuer zwischen Deutschland und England

-

Der ganz normale Wahnsinn deutsch-britischer Erbfälle

-

Erbfälle mit Bezug zu Australien

-

Verwandter in England gestorben: Wie erfährt man, was im Testament steht?

– – –

Die 2003 gegründete Anwaltskanzlei Graf & Partner ist spezialisiert auf die Beratung bei deutschen Erbfällen mit Bezug zu Österreich, der Schweiz sowie zu anglo-amerikanischen Jurisdiktionen (England, Schottland, USA, Kanada, Australien und Südafrika). Wir haben lange Jahre praktischer Erfahrung mit der Abwicklung deutsch-österreichischer und deutsch-schweizer Nachlassangelegenheiten sowie deutsch-britischer, deutsch-amerikanischer und deutsch-kanadischer Erbfälle und unterstützen die Erben, Testamentsvollstrecker oder Nachlassverwalter gerne.

Wir prüfen und strukturieren den Erbfall und dessen steuerliche Auswirkungen, organisieren die in den jeweiligen Ländern nötigen Maßnahmen, nehmen auf Wunsch Kontakt zu den Erbrechtsexperten im jeweiligen Ausland auf (von USA und England über Südafrika bis Australien), und koordinieren die Nachlassabwicklung. Dies vermeidet Doppelarbeit und beschleunigt den Zugriff auf das ausländische Erbe.

Falls Sie bei einem konkreten Erbfall rechtliche Unterstützung benötigen, stehen Ihnen die deutschen Anwälte der Kanzlei Graf & Partner sowie deren Partneranwälte in Österreich, der Schweiz, England, Schottland und Irland gerne zur Verfügung. Ihre Ansprechpartner sind Rechtsanwältin Katrin Groll und Bernhard Schmeilzl, Rechtsanwalt & Master of Laws (Leicester, England), zentrale Rufnummer: 0941 463 7070.