Testamente auch nach dem Tod noch abändern? In England und USA oft kein Problem!

Wenn ein deutscher Erbrechtsanwalt bei der Abwicklung englischer Nachlassfälle auf sein Rechtsgefühl vertraut, ist das der sicherste Weg in den Haftungsfall. Denn das nach den Prinzipien des deutschen BGB geschulte Judiz liegt in der anglo-amerikanischen Sphäre, zumindest im Erbrecht, fast immer komplett falsch. Dort gibt es weder Universalsukzession noch Direkterwerb. Auch das Prinzip, dass der Inhalt eines Testaments nach Eintritt des Todes für die Erbschaftsteuer verbindlich ist, gilt in England nicht. Dort können die Begünstigten einvernehmlich beschließen, dass jemand anders, der im Testament gar nicht auftaucht, nun doch Erbe oder Vermächtnisnehmer sein soll. Das regeln die Begünstigten einfach per „Deed of Variation“ (Abänderungsurkunde). Und das englische Finanzamt akzeptiert das. Rückwirkend! Versuchen Sie das mal gegenüber dem deutschen Finanzamt.

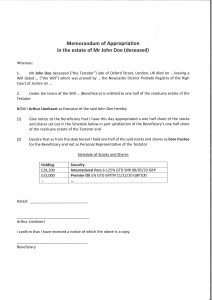

„Memorandum of Appropriation“

Ein weiterer Zaubertrick der englischen Erbrechtsanwälte und Nachlassabwickler ist das „Memorandum of Appropriation“, übersetzt etwa „Zuordnungserklärung“ oder „Übereinkommen über die wirtschaftliche Zuordnung“. Was steckt dahinter?

Die Ausgangslage bei der Abwicklung englischer Nachlassvermögen ist, dass stets zwingend ein Nachlassverwalter den Nachlass (Estate) in Besitz nehmen muss. Das Problem dabei: Während der Dauer der Nachlassverwaltung (Administration Period) in UK fällt dort Capital Gains Tax an, wenn sich im Nachlass zum Beispiel Aktien, verzinsliche Guthaben oder auch Immobilien befinden, deren Wert während der Verwaltung des englischen Nachlasses (Administration of the Estate) steigt, also zwischen Todestag des Erblassers und der endgültigen Verteilung des verbleibenden Saldonachlasses (Residuary Estate). Das kann bei komplizierten internationalen Nachlassvermögen viele Monate oder gar Jahre dauern, wenn vom Executor zum Beispiel Assets aus USA, Australien oder anderen Ländern „eingesammelt“ werden müssen.

Diese Besteuerung der Wertsteigerung in UK während der Administration Period greift auch, wenn der im englischen Erbfall Begünstigte (oder einer von mehreren Begünstigten) außerhalb UK lebt, also in UK gar nicht Einkommensteuerpflichtig ist. Würde der Nachlass sofort auf den Nicht-UK-Begünstigten übertragen, dann fiele ab dann in Großtbritannien auch keine Capital Gains Tax (Kapitalertragssteuer, Spekulationssteuer) mehr an. Diese Übertragung kann und will der englische Executor (Administrator) aber in den meisten Fällen nicht vornehmen, bis alle Fragen des Nachlasses geklärt sind, die englischen Erbschaftsteuern bezahlt und eine Gesamteinigung aller Beteiligten über die Auszahlung des Reinnachlasses erreicht ist.

In diesen Fällen ist es ungeschickt, den Anteil des Nicht-UK-Begünstigten am Nachlassvermögen im „Nachlass-Gesamttopf“ (Undivided Estate) zu belassen. In solchen Fällen kann der Nachlassabwickler (Executor / Administrator) mit dem jeweiligen Begünstigten eine Vereinbarung treffen, mit der ein Anteil aus dem Nachlassvermögen oder ein ganz bestimmtes Asset bereits dem Begünstigten konkret und individuell zugewiesen wird.

Das nennt sich „Appropriation“ und wird in einem schriftlichen „Memorandum of Appropriation“ dokumentiert, da es ja dem englischen Finanzamt vorgelegt werden muss. Hier ein einfaches Beispiel für ein solches Memorandum of Appropriation:

Inhaltlich erklärt der Executor bzw. Administrator in diesem Memorandum of Appropriation, dass er bestimmte, im Memo genau bezeichnete Assets ab sofort nicht mehr treuhänderisch für den Nachlass („as Personal Representative of the Testator“) hält, sondern vielmehr als Treuhänder für den Begünstigten („as Bare Trustee for the Beneficiary“).

Inhaltlich erklärt der Executor bzw. Administrator in diesem Memorandum of Appropriation, dass er bestimmte, im Memo genau bezeichnete Assets ab sofort nicht mehr treuhänderisch für den Nachlass („as Personal Representative of the Testator“) hält, sondern vielmehr als Treuhänder für den Begünstigten („as Bare Trustee for the Beneficiary“).

Damit gilt – steuerlich gesehen – als wirtschaftlich Berechtigter von Stund an nicht mehr der Nachlass (Estate) als Sondervermögen, sondern der (zum Beispiel in Deutschland oder Österreich lebende) Erbe oder Vermächtnisnehmer. Mit der Wirkung dass die Erträge aus diesen neu zugeordneten Assets von da an nicht mehr der britischen Einkommens- oder Kapitalertragssteuer unterfallen, sondern nur mehr im Heimatland des Begünstigten steuerlich relevant sind.

– – –

Falls Sie bei einer anglo-amerikanischen Rechtsangelegenheit Unterstützung benötigen, stehen Ihnen die Anwälte der Kanzlei Graf & Partner mit ihrem internationalen Netzwerk in Europa sowie im außereuropäischen englischsprachigen Rechtsraum gerne zur Verfügung. In UK, Kanada sowie den meisten großen US-Bundesstaaten verfügen wir über gute persönliche Kontakte zu Attorneys-at-Law in mittelgroßen Kanzleien.

Wir arbeiten bei der Erstellung von Testamenten seit Jahren mit Fragebögen und Checklisten. Besonders wichtig sind diese für internationale Fallkonstellationen. Wer sich bei der Testamentsgestaltung beraten lassen möchte, findet diese Mandantenfragebögen auf der Kanzleiwebsite in deutscher und englischer Fassung hier:

Weitere Informationen finden sich auch in unseren beiden Broschüren zum deutschen und internationalen Erbrecht:

Weitere Infos zum internationalen Erbrecht und zur Erbschaftsteuer in Deutschland, UK, USA und anderen Ländern:

-

Das englische Zwei-Zeugen-Testament

-

Muster für einfache englische und US-amerikanische Testamente

-

Die gefährliche “free of tax” Klausel in britischen Testamenten

-

Erbschaft aus USA: Was nun?

-

Erbrecht und Testament in England: die Basics

-

Testament und Erbrecht in Schottland

-

Checkliste für Nachlassabwicklung in England & Wales

-

Achtung: In Schottland gelten andere Regeln

-

und in Irland sowieso

-

Schottland ist nicht England: Vorsicht im Familien und Erbrecht

-

Erbschaftssteuer in England: Steuersätze, Freibeträge, Anrechnung

-

Anrechnung von Erbschaftssteuer zwischen Deutschland und England

-

Was ist eine “Deed of Variation” im englischen Erbrecht?

-

Erbfall in England: Wie beschränkt man die Haftung des Nachlassabwicklers?

-

Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

-

Wie lange kann ein englischer Testamentsvollstrecker das Amt ablehnen bzw. niederlegen?

-

Welches englische Nachlassgericht ist örtlich zuständig für den Erbscheinsantrag?

-

Deutschland oder England: Wo muss das Erbe versteuert werden?

-

Wer Bankkonten oder Depots in UK oder auf den Channel Islands erbt

-

Der ganz normale Wahnsinn deutsch-britischer Erbfälle

-

Internet-Betrugsmasche: ausländische Erbschaft

-

Erbfälle mit Bezug zu Australien

-

Wer verwahrt in England das Originaltestament?

-

Verwandter in England gestorben: Wie erfährt man, was im Testament steht?